美 중앙은행의 모든 것

1907년 은행 줄도산 이후

'위기통제 기구' 필요성 높아져

1913년 '연방준비법' 통과

민간銀 연합으로 중앙銀 탄생

기준금리·통화정책 방향 결정

'경제 대통령'으로 막강 영향력

폴 볼커 '인플레 파이터' 명성

그린스펀, 닷컴 버블 등 수습

미국 중앙은행(Fed)이 밟는 ‘기준금리 스텝’에 세계 경제가 춤을 춘다. 스텝, 빅 스텝…슬로 슬로 퀵 퀵…. 40여 년 만의 고(高)인플레이션을 잡아야 하는 Fed가 최근 기준금리를 0.5%포인트나 단번에 올리고 긴축에 나서면서 Fed의 춤사위에 세계가 촉각을 곤두세우고 있다. 20세기 초 미국 배우이자 칼럼니스트 윌 로저스가 “인류의 위대한 발명품 세 가지 중 하나”라며 치켜세웠던 중앙은행. Fed는 어떻게 탄생했을까?

1907년 은행 줄도산 이후

'위기통제 기구' 필요성 높아져

1913년 '연방준비법' 통과

민간銀 연합으로 중앙銀 탄생

기준금리·통화정책 방향 결정

'경제 대통령'으로 막강 영향력

폴 볼커 '인플레 파이터' 명성

그린스펀, 닷컴 버블 등 수습

독립전쟁으로 엉망이 된 미국에 중앙은행이 필요하다고 본 해밀턴은 존 로식 중앙은행을 떠올렸다. 반대가 심했다. 프랑스 왕립은행과 영국 잉글랜드은행이 거대 금융사고를 터뜨린 사실을 안 반대파들이 중앙은행 설립을 저지했다. 그런데도 해밀턴의 주장은 1791년 미합중국 제1 은행을 낳았다. 운영 기간 20년을 전제로 한 설립이었다. 이후 또다시 20년 운영을 전제로 한 미합중국 제2 은행이 등장했다. 각 주의 독립성을 선호하는 미국은 100여 년간 중앙은행 완성에 다다르지 못했다.

중앙은행의 필요성은 1837년과 1907년 공황이 잇달아 발생하면서 다시 제기됐다. 특히 1907년 불황으로 실업률이 3%에서 8%로 악화하고, 은행들이 줄도산하자 논의는 급물살을 탔다. 위기를 통제할 기구가 없다는 지적은 설득력을 얻었다. 당대 최대 금융 자본가인 존 피어폰트 모건이 은행가를 모아 기업과 금융회사에 자금을 지원한 다음에야 위기가 가라앉았다. 의회가 주도해 1913년 12월 연방준비법을 통과시켰다. 이듬해 민간은행으로 구성된 연방준비제도이사회(FRB)가 출범했다.

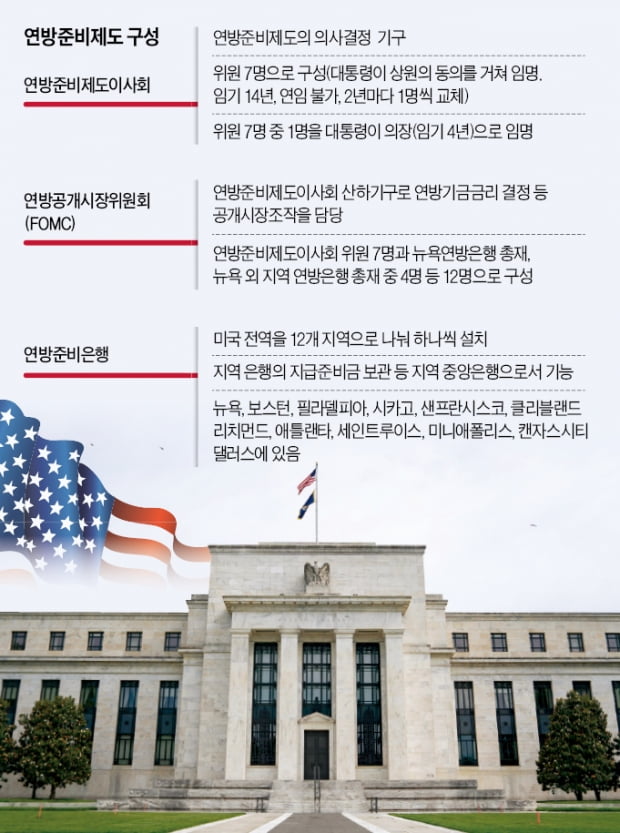

Fed의 정확한 명칭은 ‘연방준비제도(Federal Reserve System)’다. 은행에 대한 반감이 높았던 탓에 ‘은행’이란 명칭을 붙이지 않았다. 이 제도를 운용하기 위한 기구로 FRB와 연방공개시장위원회(FOMC), 12개 지역 연방은행이 있다. Fed는 한국은행과 달리 민간은행이다. 인플레 파이터부터 헬리콥터 벤까지

앨런 그린스펀은 뉴욕 주식시장의 ‘검은 월요일’, 아시아 금융위기, 닷컴 버블 등 위기 때마다 적극적으로 금리를 내려 위기가 번지는 것을 막았다. ‘마에스트로(거장)’라는 찬사를 받았다. 벤 버냉키는 세 차례 양적완화를 통해 4조달러를 시중에 풀었다. ‘헬리콥터 벤’이라는 별명을 얻었다. 윌리엄 맥체스니 마틴은 1951년부터 1970년까지 재임한 최장수 Fed 의장이다. 그는 “중앙은행의 역할은 파티가 한창 달아오를 때 펀치볼(punch bowl: 술과 음료를 담은 그릇)을 치우는 것”이라는 유명한 말을 남겼다. 에클스 실수와 그린스펀 함정

유승호 기자 usho@hankyung.com

![[테샛 공부합시다] '경기침체 시 재정정책' '리세션' 문항 정답률 낮아](https://img.hankyung.com/photo/202512/AA.42587995.3.jpg)

![[테샛 공부합시다] 자국 산업 보호하려다 경쟁력 발목 잡혀](https://img.hankyung.com/photo/202511/AA.42514102.3.jpg)

![[테샛 공부합시다] 돈 더 풀면 일본 경제 강해질까?](https://img.hankyung.com/photo/202511/AA.42447757.3.jpg)