#대출 규제

-

경제 기타

규제 없으면 투기 '꿈틀'…너무 옥죄면 '내 집 마련' 타격

수험생 입장에서 대출은 너무 먼 나라 이야기 같지만, 사실 알고 보면 매우 중요한 경제 상식입니다. 중요성을 생각하면 관련 지문이 언제 출제되더라도 이상하지 않고, 출제가 안 되더라도 인생의 경제 상식으로 꼭 알아둘 필요가 있죠. 대출을 둘러싼 어려운 용어를 오늘 쉽고 빠르게 정리해드릴게요. LTV·DTI가 뭐죠대출을 받으려면 어디로 갈까요? 주로 은행에 가죠. 은행에선 내가 어떤 사람인지 알 수가 없어요. 신용점수를 보고 신용 대출을 해줄 수도 있지만 집을 구매하기 위한 주택담보대출 등을 받을 때는 신용도만으로 판단할 수 없어요. 담보가 되는 물건의 가치에 따라 돈을 빌려줘야 겠죠. 예를 들어 어떤 아파트가 최근 3개월간 평균 10억원에 거래됐어요. 그 아파트를 산 사람에게 대출을 10억원만큼 해주면 될까요? 그러다가 집값이 떨어지면 은행은 손해를 볼 수 있겠죠. 그렇기 때문에 담보물의 가치 중 대출 가능 금액을 비율로 정해요. 이를 ‘LTV(Loan To Value ratio)’라 합니다. 10억원의 집이라면 6억~7억원 정도까지만 대출해주는 거죠.대출을 받을 수 있으면 끝일까요? 아니죠. 받는다고 해도 그 대출을 갚을 능력이 있는지 살펴보고 빌려줘야 합니다. 대표적인 게 DTI예요. DTI는 연간 대출 상환액을 소득으로 나눈 비율입니다. 예를 들어 1년에 5000만원을 버는 사람이 주택담보대출을 받고 원금과 이자로 2000만원을 낸다면, DTI 비율은 40%가 되는 셈이죠. 대표적인 대출 규제입니다. “네가 받을 물건의 값어치 중 일부만 대출해줄 거야. 그리고 네가 그걸 갚을 능력이 되는지도 살펴볼 거야” 이겁니다. DSR이 스트레스야LTV와 DTI만 적용하면 만사형통일 것 같지만, 문제가 생

-

숫자로 읽는 세상

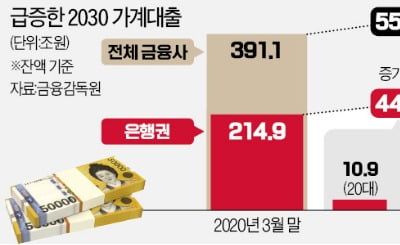

'영끌' 2030 대출규제 직격탄…"금융 사다리 걷어차나" 부글부글

금융 당국의 대출 규제 수위가 연일 높아지면서 금융회사들이 속속 주택담보대출 취급을 중단하거나 신용대출 문턱을 높이고 있다. ‘내집마련 막차’를 타려는 젊은 층은 정부의 대출 규제에 대해 ‘금융 사다리 걷어차기’라고 강한 불만을 드러내고 있다. 금융사들이 투기와 무관한 전세 자금대출까지 틀어막자 실수요자의 반발이 커지고 있다.하지만 금융당국은 금융사에 ‘2030 부채에 대한 철저한 관리’를 당부하고 있다. 이들이 최근 주식과 암호화폐 등 위험도가 높은 투자를 벌여온 데다 ‘영끌(영혼을 끌어모은) 대출’을 통한 ‘빚투(빚내서 투자)’로 부동산 구매에 나서면서 가계부채 총량을 크게 키웠기 때문이다. 향후 금리가 오르고 자산가격에 충격이 오면 과거 ‘카드사태’처럼 청년층의 부채 문제가 심각해질 수 있다는 게 금융당국의 지적이다.한국은행 데이터베이스에 따르면 올 1분기 말 기준 2030세대의 전체 금융권 가계대출은 446조5000억원으로 1년 전(391조1000억원)에 비해 55조3000억원 증가했다. 이 중 은행권 대출금 잔액은 259조6000억원으로, 1년간 44조7000억원 불었다. 증가율은 20.5%로 같은 기간 은행권 전체 세대 부채 증가율(10.3%)의 약 두 배다.MZ세대(밀레니얼+Z세대)의 대출 폭증은 수도권 아파트값이 고공행진한 데 따른 ‘패닉바잉(공황구매)’이 반영된 결과로 분석된다. 은행 관계자는 “지난해 7월 이후 2030세대의 신용대출을 통한 주택 구매가 이어졌고, 그해 11월 1차 총부채원리금상환비율(DSR) 규제를 앞두고는 미리 신용대출을 받아두려는 가수요가 폭발했다”고 설명했다. 한 은행의 고위 임원은 “초저금리 상황이 지