#현금

-

TESAT 공부하기 기타

인플레이션

[문제1] 인플레이션이 초래하는 현상이 아닌 것은?(1) 경제성장에 걸림돌로 작용한다.(2) 예상치 못한 인플레이션이 발생했다면 돈을 빌려준 사람이 불리해진다.(3) 기업의 이윤을 더 정확히 파악하는 데 도움이 된다.(4) 실물 대신 현금을 더 많이 보유한 기업들이 불리해진다.(5) 기업들로 하여금 재화의 가격을 조정하는 데 드는 비용을 발생시킨다.[해설] 인플레이션으로 인해 실물 자산에 대한 선호가 증가하면 금융 저축이 감소하므로 투자 재원 조달이 제약돼 경제성장에 걸림돌로 작용한다. 인플레이션이 기대된다면 채권자는 실질 이자율의 하락을 막기 위해 채무자에게 더 높은 명목이자를 달라고 요구한다.인플레이션이 발생하면 화폐 가치가 하락한다. 실물 자산을 보유한 자가 현금 자산을 보유한 자보다 유리해지는 것이다. 즉, 인플레이션이 발생하면 인플레이션의 영향을 상대적으로 작게 받는 부동산, 금, 외환 등에 대한 투기가 성행하게 된다. 인플레이션이 발생하면 ‘메뉴 비용’을 수반한다. 이처럼 화폐가치의 불안정으로 인해 기업의 이윤을 정확히 파악하기가 어려워진다. 정답 ③[문제2] 다음 중 인플레이션의 비용으로 보기 어려운 것은?(1) 미래 소득의 측정을 어렵게 한다.(2) 기업의 가격조정 비용이 발생한다.(3) 재화와 서비스의 상대가격 변화로 자원의 효율적 배분을 저해한다.(4) 현금 보유를 줄이기 위해 노력하는 과정에서 관련 비용이 발생한다.(5) 예상된 인플레이션은 채무자와 채권자 사이에 부를 재분배시킨다.[해설] 인플레이션이 예상된다면 채권자는 실질 이자율의 하락을 막기 위해 채무자에게 더 높은 명목이자를 달라고 요구한다. 따라서 채무자와 채권자 사이에

-

숫자로 읽는 세상

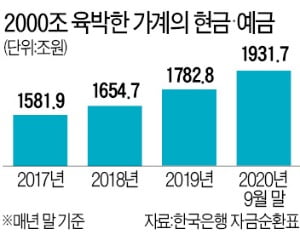

가계 여윳돈 2000조…증시·부동산 '불쏘시개' 됐다

가계가 보유한 현금·예금이 2000조원에 육박하는 것으로 나타났다. 작년 1~9월에만 150조원가량 급증했다. 가계의 대규모 여유자금이 고수익을 좇아 증시·부동산으로 이동하면서 자산시장을 데우는 ‘불쏘시개’ 역할을 하고 있다는 평가가 나온다.지난 12일 한국은행 자금순환표를 보면 가계(비영리단체 포함)의 작년 9월 말 현금·예금 잔액은 1931조7076억원이었다. 2019년 말보다 148조8310억원(8.3%) 늘어났다. 역대 1~3분기 증가폭 기준으로 사상 최대치다.세부적으로 보면 가계 보유 현금은 작년 9월 말 100조3485억원으로 사상 처음 100조원을 돌파했다. 지난해 들어 9월 말까지 13조2249억원 늘었다. 예금은 1831조3591억원으로 작년 1~9월에만 135조6061억원 불었다.가계가 보유한 현금·예금은 2017년 말 1581조9883억원에서 2018년 말 1654조7062억원, 2019년 말 1782조8766억원으로 늘었다.지난해 가계의 현금·예금이 급증한 이유는 가계소득이 꾸준히 늘어난 가운데 코로나19 사태로 바깥 활동이 줄어 씀씀이가 감소한 영향 등이 복합적으로 작용했다는 분석이다. 통계청에 따르면 가구당 월평균 명목소득은 작년 3분기 기준 530만5000원으로 전년 동기 대비 1.6% 늘었다. 작년 1분기(3.7%), 2분기(4.8%)에 이어 매 분기 명목소득이 증가했다. 반면 작년 1~3분기 가계의 국내 소비지출액(638조7782억원·명목 기준)은 지난해 같은 기간보다 2.9% 감소했다.현금·예금 외에 가계의 주식·펀드 투자금도 늘었다. 지난해 9월 말 가계가 보유한 주식·펀드 투자 잔액은 852조5857억원(9월 말 시장가치 기준)로, 2019년 말(722조2250억원)과 비교해 130조3607억원 늘었다.작년 4분기부터는 현금·예금이 주식시장

-

테샛 공부합시다

최근 부동산·주식 가격 상승은 통화량 늘어난 영향도 있죠

지난달 13일 한국은행이 발표한 ‘6월 통화 및 유동성’에서 6월 M1(협의통화)은 1058조원으로 전월 대비 2.2% 증가했다. M2(광의통화)는 3077조원으로 같은 기간 0.8% 늘어났다. 전년 동월과 비교하면 각각 21.3%와 9.9% 증가한 것으로 나타났다. 통화량이 시간이 지날수록 증가하고 있음을 지표는 보여주고 있다. 시중에 풀린 통화량의 증가가 우리 생활에 어떤 영향을 주는 것일까? 화폐와 통화량우리는 일상생활에서 재화·서비스를 이용하고 이에 대한 대가를 지급하기 위해 화폐를 사용한다. 1만원권, 5만원권 등 우리가 일상생활에서 사용하는 지폐가 이에 해당한다. 화폐는 기본적으로 교환의 매개수단, 지급수단, 가치저장수단, 가치의 척도, 회계의 단위 등 여러 기능을 가지고 있다. 화폐는 역사적 시기에 따라 사회에서 일반적인 거래 수단으로 통용된 조개껍질에서 금·은과 같은 귀금속, 현재의 지폐, 전자화폐까지 변화와 발전을 거쳤다. 과거 물물교환 경제에서는 상대방과 거래 목적이 서로 일치해야 했다. 쌀을 가지고 있지만 사과가 필요한 A와 사과를 가지고 있지만 쌀이 필요한 B 사이에서만 물물교환이 이뤄졌다. 하지만 화폐경제는 이런 불편함을 해소해 화폐를 매개로 교환·분업이 이뤄지고 생산성이 향상되면서 경제활동이 활발해졌다. 산업혁명을 거치면서 경제 규모가 점차 커지면서 시중에 풀린 화폐 규모는 갈수록 커져갔다. 즉 시중에 유통되고 있는 화폐의 양인 통화량이 증가했다. 통화지표 세분화해 통화정책에 참고중앙은행은 통화량을 측정하는 지표를 세분화해 이를 바탕으로 통화정책을 수행할 때 참고하고 있다. 통화지표를 살펴보면 M1, M2, Lf(금융기관유동