Cover Story

‘국가경제의 신호등’신용등급

국가나 기업 재무정보 바탕

빚 갚을 능력 평가해 등급 매겨

1930년대 미국 대공황 이후

신용평가의 중요성 부각

투자 부적격 판정 받으면

높은 이자 내도 대출 어려워

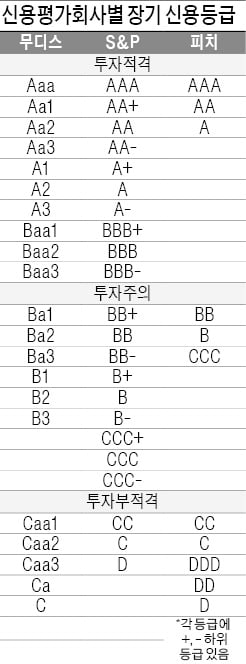

1929년 미국 뉴욕 주식시장 폭락으로 시작된 세계 대공황은 미국뿐 아니라 전 세계 경제를 나락으로 떨어뜨렸습니다. 기업 도산이 속출했고 투자자들은 거액의 손실을 봐야 했죠. 모두가 힘들어하는 시기에 사람들의 이목을 끌며 급성장한 회사도 있었습니다. 미국 무디스와 스탠더드앤드푸어스(S&P) 등 신용평가회사가 그들입니다. 두 회사가 높은 신용등급을 준 기업들은 부도율이 상당히 낮았습니다. 이후 투자 대상의 신용위험을 미리 파악하려는 투자자들이 무디스 등을 찾으면서 신용평가가 널리 알려지게 됐습니다. 채무상환 능력을 평가해 신용등급 매겨신용평가는 국가나 기업의 각종 재무정보를 토대로 빚(채권)을 갚을 능력을 측정하고 이를 등급으로 표현하는 행위입니다. 신용등급이 높다는 것은 빚을 갚을 능력이 크고 투자자가 돈을 떼일 가능성이 거의 없다는 의미고, 등급이 낮다는 것은 그 반대를 뜻합니다. 신용평가사는 이를 전문적으로 담당하는 회사입니다. 신용평가사들은 기업뿐 아니라 국가와 지방자치단체까지 평가해 신용등급을 매깁니다. 신용등급이 높으면 그만큼 낮은 이자율로 돈을 빌릴 수 있다는 의미여서 국가와 기업은 높은 신용등급을 받기 위해 노력할 것입니다. 신용평가사들이 ‘갱도 안의 카나리아’ ‘국제금융시장의 저승사자’ 등으로 불리는 이유죠.‘국가경제의 신호등’신용등급

국가나 기업 재무정보 바탕

빚 갚을 능력 평가해 등급 매겨

1930년대 미국 대공황 이후

신용평가의 중요성 부각

투자 부적격 판정 받으면

높은 이자 내도 대출 어려워

세계 신용평가 시장은 무디스, S&P, 피치 등 3대 회사가 거의 장악하고 있습니다. 1860년 헨리 바넘 푸어가 설립하고 1842년 스탠더드스태티스틱스와의 합병을 거친 S&P는 초기 미국 철도회사의 재무와 경영정보를 제공하는 업무를 하다가 신용평가까지 사업을 확장했습니다. 무디스는 S&P보다 40년 늦은 1900년 존 무디가 설립했고 재무정보를 제공하는 차원을 넘어 1909년 철도증권과 채권에 대한 신용위험을 최초로 평가했습니다. 신용평가 업무는 무디스가 S&P보다 한발 앞선 셈이죠. 피치는 1913년 존 놀스 피치가 뉴욕에 설립한 회사로 초기에는 재무통계를 출판하는 출판사였다가 1924년부터 신용평가에 나섰고 1997년 영국 IBCA그룹과 합병했습니다. 1975년 미국 증권거래위원회(SEC)가 S&P, 무디스, 피치를 국가공인 신용평가기관(NRSRO)으로 지정하면서 신용평가사들은 공신력까지 얻게 됐습니다. 채권시장을 활성화하기 위해 미국 증권사, 연금, 보험 등은 의무적으로 신용평가를 받게 됐는데, 사실상 정부가 감독기능을 이들 3개 민간 신용평가회사에 넘긴 꼴이 됐습니다.

한국에도 3대 신용평가회사가 있습니다. 기존에 업무를 하고 있었지만 한국신용평가는 2016년 무디스에, 한국기업평가는 2007년 피치에 지분을 팔고 그 자회사가 됐죠. 나이스신용평가는 국내 기업이지만 S&P와 공동세미나를 여는 등 협력관계를 맺고 있습니다. 국내 신용평가사들도 회사채 발행 등과 관련해 신용평가를 받도록 규정한 관련법에 따라 공신력을 인정받고 있습니다.

금융시장에서 신용평가의 영향력은 크지만 비판도 만만찮습니다. 위기징후를 포착하지 못하다가 위기가 발생한 뒤에나 신용등급을 내리는 사례가 심심치 않게 나타나기 때문이죠. S&P는 1997년 외환위기 당시 한국의 국가 신용등급을 10월 투자등급 AA-에서 12월 투기등급 B+로 급격히 10등급이나 끌어내려 비판을 받았습니다. 2001년 회계부정으로 파산한 미국 에너지업체 엔론은 파산 직전까지 투자적격 등급이 매겨졌죠. 2008년 세계 금융위기 당시 데번 샤르마 S&P 회장과 레이먼드 맥대니얼 무디스 회장은 미국 하원 청문회장에 불려나와 “비우량 주택담보대출(서브프라임 모지기론)의 심각성을 정확하게 예측하지 못했다”고 시인하기도 했습니다. 게다가 최근 국내 평가사들은 고배당 정책으로 외국계 대주주 배만 불린다는 지적도 받습니다.

정태웅 한경 경제교육연구소 연구위원 NIE 포인트① 개인이든 기업이든 빚을 갚을 능력이 있는지 정밀하게 평가하는 일이 가능할까.

② 초우량 기업이라도 소속 국가의 국가신용등급 이상을 넘지 못하는 게 과연 타당할까.

③ 한국의 신용등급을 올리려면 어떻게 해야 할까.

![[커버스토리] '알·테·쉬' 공습이 무서운 진짜 이유는](https://img.hankyung.com/photo/202404/AA.36401055.3.jpg)

![[커버스토리] '그림자 세금' 부담금, 얼마나 문제길래…](https://img.hankyung.com/photo/202404/AA.36332914.3.jpg)

![[커버스토리] 규제 부작용 '金사과'…소비자는 누가 지키나](https://img.hankyung.com/photo/202403/AA.36267802.3.jpg)